单季净利下滑应收激增超3倍富瀚微渴望第二增长“甘霖”财经

安防厂商去年四季度采购情况,好像在减弱趋缓,有没有担心过竞争对手回归在2月14日的机构调研中,部分机构投资者对上海富瀚微电子股份有限公司的提问颇为尖锐

2021年,富瀚微预计归母净利3.2亿元—3.9亿元根据测算,即使按预盈上限3.9亿元计算,四季度归母净利润为1.21亿元,较2021年第三季度归母净利润1.3亿元也出现了下滑若按预盈中位数3.5亿元计算,则四季度归母净利润为0.81亿元,环比下滑约37%公司称利润确实有一部分是受到成本影响所致

业绩预报发布后,富瀚微股价持续阴跌,相关研报也不再活跃富瀚微投资者担忧华为海思将东山再起,在富瀚微擅长的安防芯片领域,前者曾一度占绝对主导地位,直到华为禁令的推出

如今,公司已经做到海思产品线80%的替代,短期内享受海思退出的巨大红利富瀚微表示,客户新供应商导入落地之后比较难替代与此同时,面临潜在的市场风险,公司正在加速开启第二增长点

盈利增长为何股价大跌

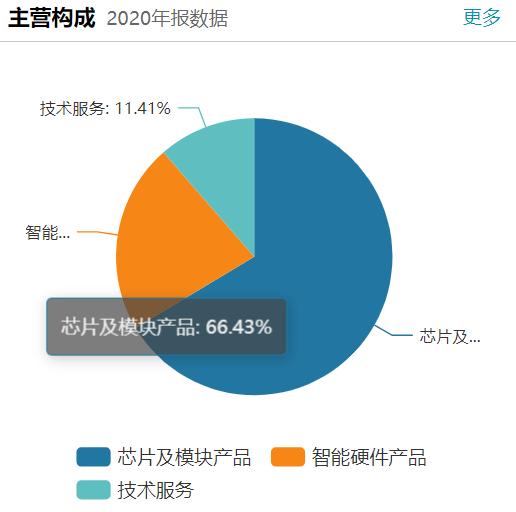

公开资料显示,富瀚微2004年成立时主营为视频编解码IP核和视频编解码芯片,2009年正式进军安防芯片领域,逐步推出安防ISP芯片等产品2021年上半年,专业安防产品营收占公司总体营收63.77%

富瀚微表示:2021年,安防等行业景气度上扬,客户需求旺盛,叠加供应链国产化需求以及疫情影响,芯片供应链持续紧张公司在巩固自身优势的同时积极进行市场拓展和布局,带动公司净利润大幅增长

富瀚微盈利能力增强,但市场却不再热情2021年8月末至今,公司股价在二级市场上跌跌不休,从243.54元/股跌至最低时的111.4元/股

1月24日公司公告,股东朗瀚公司通过集中竞价及大宗交易方式共计减持股份275.7万股,减持比例2.3%。

1月11日公告显示,李强因个人原因申请辞去董秘职务,辞职后不再担任公司任何职务值得一提的是,李强担任董秘仅四个多月,也就是不到半年时间,公司两次变更董秘

另一方面,富瀚微财务指标也有隐忧。。

根据2021年归母净利润中位数3.5亿元计算,公司2021年第四季度归母净利润为0.81亿元,即使按预盈上限3.9亿元计算,四季度归母净利润为1.21亿元,而2021年第三季度归母净利润为1.3亿元。对此,贝壳研究院高级分析师潘浩向《证券日报》记者表示,土地红利,金融红利后的管理红利时代,靠规模高速增长带来利润红利时代已不再。

单一客户占比高度集中

安防厂商去年四季度对芯片供应商的采购,好像在减弱趋缓,2022 年公司如何看待市场份额有没有担心过竞争对手回归

面对机构的提问,富瀚微表示:从公司承接订单的角度,并未看到下游需求放缓的迹象,公司安防业务仍处于增长态势,尤其是IPC芯片起量较快。

在华为禁令之前,华为海思一直是视频监控市场上占主导地位的IC设计公司,其视频监控芯片的营收近50亿元如今,富瀚微已经做到海思产品线80%的替代,短期内享受海思退出的巨大红利

对于竞争对手回归的可能,富瀚微似乎胸有成竹:通常来说,客户新供应商导入落地之后也比较难替代竞争是常态,担心也无济于事,公司会抓紧一切时间,拼命往前跑去年由于存在产品导入客户的过程,其中大半年的时间是花在导入产品上,如今年产品顺利达产的话,有望在市场份额上进一步提升除极小部分特别高端产品之外,大部分已可实现替代

而即使客户不再变更供应商,富瀚微仍要面对下游客户高度集中的风险财报显示,海康威视是公司的第一大客户,其销售额占比接近60%

2020年,海康威视的销售额占年度销售总额比例为47.15%,2021上半年,公司来自于海康威视的收入4.1亿元,同比增加245.44%,占收入比重为57%。接下来,行业将整体进入稳健发展阶段,审慎经营是第一位,非房开(非房地产开发)业务非常有机会成为盈利点。

体现在财务指标上,截至2021年三季度末,公司应收账款为4.38亿元,2020年三季度末仅1亿元,存货为3.08亿元,此前同期为1.12亿元应收账款同比增长338%,无疑将加大富瀚微的现金流压力

此外,机构研报中还提示,公司面临上游原材料价格波动,下游需求不及预期的风险。

富瀚微在投资者互动平台回应称:上游原材料持续紧张,相应成本上升会传导给下游,预期后续原材料,加工成本仍将上涨,在其他方面公司严格管控成本,适度调整价格以保证毛利率稳定。三句话,道尽头部房企对行业当下和未来的清醒认知,亦描绘出了前行的努力方向。

布局第二增长点

针对相关风险,有分析人士表示,安防业务景气度已至高点,在各类替代方案出现,上下游多有备货的情况下,当下安防芯片供需已趋于平衡,目前图像芯片已不再紧缺。

但也有观点认为,智能硬件,智能车载等下游应用领域出现旺盛增长势头公司逐步切入非安防市场的智能硬件,汽车电子领域芯片延伸,积极布局车载视觉芯片领域,人工智能与5G物联网智能视频领域,助力传统行业转型升级

事实上,2021年公司就通过并购眸芯强化,形成安防领域的前后端芯片完整布局与此同时,公司基于视频处理能力进入汽车市场,目前车载ISP芯片的营收占比已超过10%

公司已经进一步完善产品线,从后装到前装,从图像处理芯片到传输芯片,推出一系列产品汽车电子产品包括行车记录仪,电子后视镜,倒车摄像头,车载环视,辅助驾驶摄像头,运营车辆车内监控,驾驶员行为分析等芯片及解决方案富瀚微表示

富瀚微车载ISP产品已通过认证,进入汽车前装市场,并已成功在主流整车企业的汽车中实现量产,这将为其带来新的发展契机。

据ICVTank数据,2021年全球单车平均配置摄像头数量为2.3颗,相比2020年的1.3颗有大幅提高,预计到2026年,全球单车平均配置摄像头数量将达3.8颗全球汽车前装摄像头总量将从2021年的1.65亿颗增长至2026年的3.7亿颗,年复合增长率达16%

方正证券近期发表研报指出,凭借完整的一站式解决方案,和大客户达成良好合作等优势,公司安防产品收入有望进一步提升预计公司2021—2023年营收17.3亿元,24.5亿元,32.5亿元,归母净利润3.5亿元,5.5亿元,6.5亿元,维持推荐评级

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。